![]() FPJP編集部

FPJP編集部

自宅を賃貸のままで済ませるか、思い切って購入するかは、世代問わず大きな問題となります。

多くのご家庭では住宅ローンを組むことが前提となっていることが多く、返済計画などを綿密にシミュレーションすることが求められるためです。

実際のところ、果たしてどちらがおトクなのでしょうか。

賃貸を選んで得する場合

賃貸物件で長く暮らすメリットには、具体的にどのようなものがあるのでしょうか。

以下に、主だったものをご紹介します。

転勤族など身軽さを求めるケース

会社の都合による転勤を想定しないで済む職場であれば問題ありませんが、状況によっては転勤も止む無しという環境なら、持ち家という選択肢は必ずしもおすすめできる選択肢とは言えません。

せっかく新築物件を購入したとしても、そこに住めないならば買う意味がありません。

家族のために購入しておくということも考えられますが、家族と距離が生まれることで家庭の崩壊につながる例も少なくありません。

しかし、賃貸であれば引っ越しも楽ですし、会社が用意した社宅などに引っ越す際にも速やかに対応できます。

家族そろって柔軟な対応をしやすいのは、賃貸の大きなメリットの一つと言えます。

万一仕事を辞め、収入がおぼつかなくなってもリスタートが早い

何らかの理由で仕事を辞めざるをえず、結果的に収入が安定しない状況におちいった際に住宅ローンが払えなくなる可能性があります。

このとき、ローンの返済が滞ってしまうと、それは事故情報として登録されてしまい、一定期間信用が毀損してしまうおそれがあります。

もしそうなった場合、各種ローンやクレジットカードの利用が難しくなり、その後の生活に何らかの支障を引き起こします。

賃貸の場合も確かに滞納が続けば、連帯保証人や保証会社を巻き込んでの対応となりますが、その段階できちんと対応して事故情報が載らなければ、支払い後に家賃の安い部屋に引っ越すこともできます。

よって、大きな額を動かす住宅ローンに比べれば、万一支払いを滞納した場合でもリスクは低いでしょう。

賃貸で検討すべきは老後にいくら資産を残せるか

死ぬまで賃貸という選択をする場合に重要なのは、老後までにいくら資産を残せるかという問題です。

家賃を支払わなくて済む状況と、そうでない状況とをシミュレーションして、どちらの方が安く済むのかを比べてみる必要があります。

収入の事情から、現段階ではどうしても頭金が用意できなさそうであれば、生命保険や貯蓄などの方法で万一に備えることを忘れないようにしましょう。

購入を選んで得する場合

それでは逆に、不動産をローンを組んで購入した方がメリットのある場合には、どのようなものがあるのでしょうか。

以下に主なものをご紹介します。

固定費の支払いが減る

もっとも大きなメリットの一つに、ローンを完済してしまえば大きな固定費の支払いが一つ減るというものがあります。

賃貸で考えた場合、毎月の家賃を支払うのは意外に大きな支出であり、若いうちは大丈夫でも年金生活に入るととたんに重たい出費としてのしかかってきます。

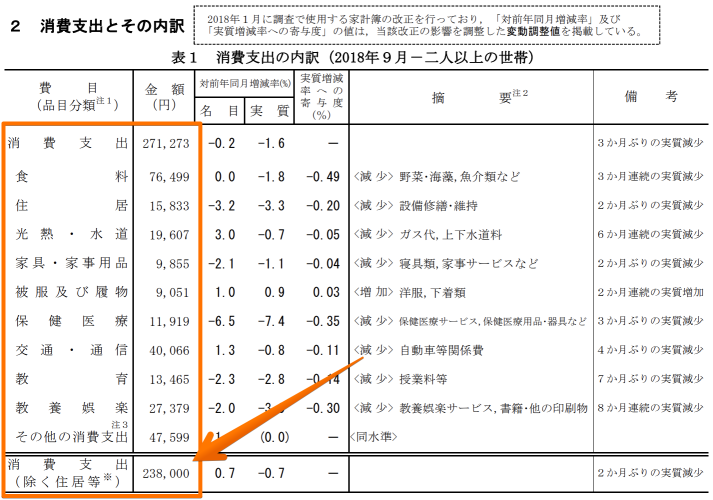

※出典元:家計調査報告(https://www.stat.go.jp/data/kakei/sokuhou/tsuki/pdf/fies_mr.pdf)

平成30年に総務省統計局が発表した「家計調査報告」によると、2018年9月時点で住居費等を除く消費支出は238,000円であり、老後の年金収入を考えると、決して安くはない額であることが分かります。

家賃によっては、貯金を切り崩しながら生きていかなければならない場面も想定されます。

DINKSの場合は、共働きであれば教育費の負担が無い分、自由にお金を使ってしまいがちですから、将来に備えて貯金を少しでも増やせるような選択肢を複数用意しておいた方がよいでしょう。

もし、貯金が難しいということであれば、あえて住宅ローンを支払う方向で考えることで、資産を残しておくという方法もあります。

一家の大黒柱の「万一」に備えられる

住宅ローンを組んで購入する場合、多くの方が団体信用生命保険に加入することになります。

これは、万一ローンを組んだ人が亡くなってしまった場合、その残債がゼロになるという保険になります。

もし、一家の大黒柱が急な病気などで亡くなっても、残された家族には住む場所・資産を残しておけます。

しかし、賃貸の場合はそのようなことはなく、世帯主が亡くなったとしても家賃を支払い続ける必要性に迫られます

場合によっては毎月の支出を減らすため、引っ越しする必要もあります。

一生を賃貸で過ごすというのも、実はリスクの大きい選択肢の一つなのです。

購入で検討すべきは、確実にローンを返済できるかどうか

ローンを組んで物件を購入する場合にネックとなるのは、確実にローンを返済できるかどうかです。

一度ローン返済が滞ると、最悪競売にまで発展しかねないことから、毎月の収入が確実にあるかどうかはしっかり検討しなければなりません。

少なくとも、事業が軌道に乗るまで、もしくは会社員として安定した立場になるまでは、ローンを検討すべきではありません。

綿密かつ確実なライフプランを作る必要があることは、言うまでもないでしょう。

自分で判断がつかない場合、客観的な意見を求めるのも大事

このように、賃貸・購入それぞれに利点があり、一概にはどちらが有利なのか判断がつかないケースは多々存在します。

そのような場合は、客観的な意見を求めることも大切です。

実家も含めて家族に相談する

そもそも、実家を受け継ぐことが分かっている方にとっては、あまり重要な問題ではありません。

しかし、長い間住んでいて建て替えなどを検討している場合は、いっそのこと新しい家に引っ越すという方法も考えられます。

当然、現在の仕事をいつまで続けるのかや、転勤だけでなく子どもの進学なども考慮して、終の棲家を決めておかなければならないでしょう。

極論を言えば、夫婦どちらかが老人ホームに入居しなければならなくなったときも想定しておかなければなりません。

家族全体の総意として、これからどうするのかを話し合っておくことは、万一のときの大きな支えになります。

今ある貯金や今後の暮らしについても思いを馳せ、最善の策はどこにあるのかをしっかり話し合う習慣をつけておきたいものですね。

専門業者に相談する

不動産会社や住宅ローン専門のコンサルタントに相談する方法は、現時点で最善のなプランを提案できる方法の一つです。

特に、専門スタッフによるローンの借り換えなどは、一般人にはなかなかできない規模での調査と対応が信頼できます。

もちろん、現在ローンを組んでいる方だけでなく、新しくローンを組もうとしている方にとってもメリットのある情報を提供してくれます。

FPに相談する

住宅ローンを組むかどうか迷っている、もしくは賃貸にするか一軒家を購入するか迷っているという方にとっては、より現実的な選択肢と言えます。

FPは、不動産という視点だけに偏らず、幅広い分野から人生に必要なお金のシミュレーションを組んでくれますから、自分が思ってもみない解決策を提示してくれることも珍しくありません。

家計管理・教育資金・介護・医療費などといった、生活に関わるさまざまな要因に絡めて住宅ローンという選択肢を検討するにあたっては、もっともバランスの良い回答が得られることでしょう。

おわりに

新築物件・中古物件を購入するか、それとも賃貸で生涯を過ごすか、万人にとって正しい答えがありません。

しかし、一人で悩むよりも家族や専門知識を持つ人と話をした方が、より望ましい解答を得られる確率は高くなります。

どうしても答えが出ないという方は、一度FPをはじめとする将来設計の専門家に相談してみてはいかがでしょうか。

参考 賃貸か購入かファイナンシャルプランナーJP