FP先生

FP先生

2019年(平成30年)の申告から、e-Taxの利用が便利になりました。

ID/パスワード方式でオンライン完結で確定申告を出来るようになっています!

けれど問題点も当サイト編集部は見つけましたので、ぜひ取り組む前に知っておいてください。

FP先生

FP先生

確定申告の基本

確定申告は仕事などで得た年間の収入に課せられる税金を計算する手続きの事を言います。

規定以上の収入を得ている人は期限内に確定申告をしなければいけません。

確定申告をしなくてもバレないと思ってしまう人もいますが、税務署がしっかり調査するので必ずしなければいけません。また確定申告をすると払い過ぎていた税金が戻ってくる事もあります。

少し税金を払い過ぎていると感じていたら還付申告をすると払い過ぎていた税金を還付金として受け取る事が出来ます。

確定申告が必要なのはどんな人?

確定申告をしなければいけないのは自営業、フリーランスなど会社に所属せずに働いている人になります。

自営業やフリーランスの人は収入を得ている時に税金が引かれていない状態なので確定申告をして計算された税金を支払う必要があります。

その他では配当所得、不動産所得、退職所得、譲渡所得、山林所得、一時所得、雑所得を得た人も確定申告をする必要があります。会社員は給与所得なので基本的には確定申告をする必要はありません。

FP先生

FP先生

確定申告と年末調整の関係

会社員は給与所得を得ているので11月から12月にかけて年末調整を行います。

年末調整は給与所得から天引きされている所得税が正しいかどうかを計算して調整する手続きになります。

天引きされている所得税が多い場合は還付、足りない場合は追加徴収となります。

会社員はこの年末調整をしているため基本的に確定申告をする必要はありません。しかし年収が2000万以上を超えている、複数の会社から給与所得を得ている場合は年末調整をしていても確定申告しなければいけません。

![]() FPJP編集部

FPJP編集部

平成30年分の確定申告はここが変わった!

- e-Taxが便利になりID/パスワードで申告がオンライン完結できるようになった。

- 医療控除に領収書の添付が不要になり、「医療控除の明細書」で済むようになった。(29年分の確定申告から)

- 健保などから送られてくる「医療費通知」がある場合、それの添付で面倒な記入が不要。

- セルフメディケーション税制が創設された(29年分の確定申告から)

医療費控除をざっくり説明すると、年間の自己負担した医療費が10万円を超えた場合、10万円を超えた金額を所得控除できるという制度です。

FP先生

FP先生

パパ

パパ

さまざまな確定申告の申告方法

確定申告をする時の方法は基本的に青色申告と白色申告に分かれます。

青色申告で確定申告をすると最大65万円の特別控除が適用されるので節税する事が出来るメリットがあります。また損失を翌年に繰り越す事が出来るので赤字になってしまった時もメリットになります。

しかし複式簿記に基づいて帳簿を付けなければいけないので少し面倒な部分もあります。

逆に白色申告で確定申告をする場合は特別控除はありませんが、複式簿記に基づいて帳簿を付ける必要はなくなります。節税したい場合は青色申告、手間をかけないで確定申告したい場合は白色申告を選ぶのが適しています。

確定申告書等作成コーナーから申告

印字された完成申告書を自宅で作成できる

なかでもおすすめしたいのが「確定申告書作成コーナー」というサービスです。

国税庁のホームページには確定申告書等作成コーナーというページがあり、申告書を作成することができます。

案内に従って、手元にある各種書類の数字を入力していくだけで確定申告書が出来上がります。

前年に利用した医療費を入力する「医療費控除」や、ふるさと納税の証明書を記入する「寄附金控除」、生命保険や地震保険などの控除も画面から入力していきます。

FP先生

FP先生

ママ

ママ

パパ

パパ

途中で保存が可能

いろいろと躓いてしまい、一度に終わらせることが困難なのが申告書作成です。

けれどこのサービスでは途中で保存して、データを自分のパソコンに保存しておくことができます。

データさえあれば、別の場所のPCでも作業は再開できるってことになります。

過去の申告書データの蓄積が可能

さらに、過去の申告書データを蓄積することができます。

印刷した申告書を何年分も自宅に保管しておくのも大変なので、場所もとらないこの方法はオススメできます。

税務署への提出方法

申告書の提出は「持参する」「郵送する」「e-Taxで送信する」からの3択

作成した申告書は、ご自宅のプラインターなどで印刷したあとに、確定申告場へ持っていくか、管轄の税務署に郵送する必要があります。

電子申告(e-Tax)を使えば、その場で申告でき便利ではあるのですが、これまではマイナンバーカードや専用の機器(ICカードリーダライタ)が必要であったりと、あまり浸透はしていなかったようです。

けれど、今年からIDとパスワードさえ登録しておけば、オンラインで完結できるようになりました。

パパ

パパ

FP先生

FP先生

e-Taxでの提出方法

e-Taxを利用するとオンライン完結で確定申告ができるので、非常に便利です。

ただ1点、事前準備が必要なので注意が必要です。

e-Tax利用時の事前準備に難アリ?

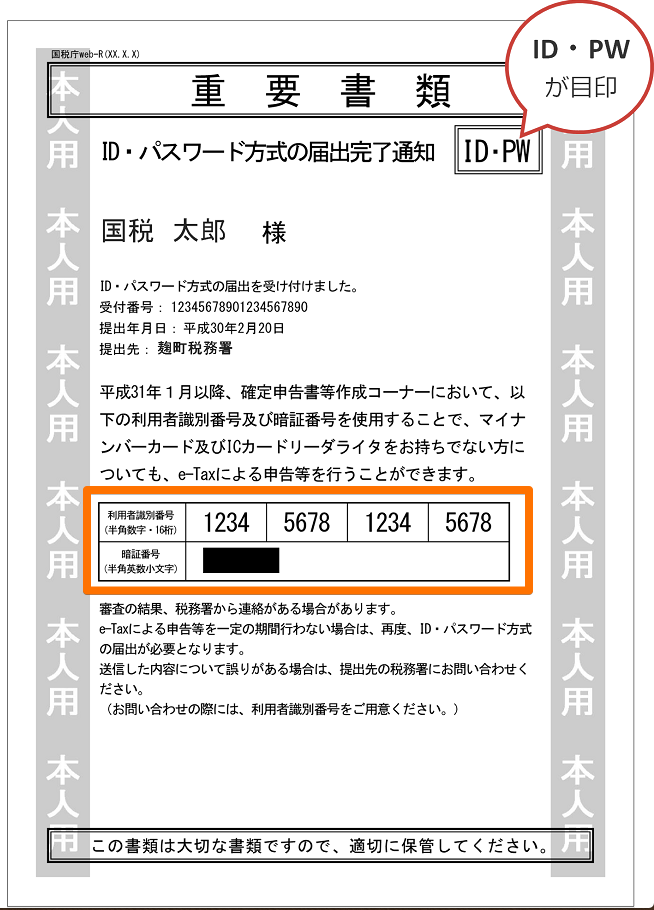

IDとパスワード方式でe-Taxを利用する場合、事前にID(利用者識別番号)の登録が必要です。

実は、これは税務署等で職員との対面によって本人確認を行ってから発行されるものなので、事前に足を運ぶ必要が出てきます。。。これはちょっと面倒ですよね。

この書類さえあれば晴れて、オンライン完結型の確定申告が行えるようになるわけです。

FP先生

FP先生

申告書作成時に選択肢あり

申告書作成を始めた時に「e-Taxで提出する」を選択後でてくる、選択肢で「ID/パスワード方式により提出する」を押します。

確定申告の期限

確定申告の期限は所得があった翌年の2月16日から3月15日までの約1ヶ月となっています。

郵送して確定申告をする場合は期限内に間に合えば特に問題ありません。

しかし税務署に行く時は2月16日から数日間と3月15日までの数日間がすごく混雑します。2時間から3時間待ちになる事も多いのでなるべく2月の下旬から3月の上旬の時期に手続きをするのがおすすめです。

確定申告の注意点

確定申告を期限内に行わないと期限後申告になってしまいます。

その影響で無申告加算税が加算されてしまうので支払う税金も多くなってしまいます。また期限が大幅に遅れてしまった時は多額の申告漏れがあった時は重加算税が加算されます。

重加算税は40%の加算になるので支払いがすごく大変になってしまいます。確定申告は期限内にしっかり行うようにしてしかも申告漏れがないように注意しましょう。

確定申告の相談は当サイトのFPへ

確定申告について見ていきました。実際に分からない部分が多いという人も参考になったのではないでしょうか。

一定の所得を得ている人は確定申告をしなければいけないと国の法律で決められているので期限内にしっかり手続きをして税金を納めるようにしましょう。

また不安な部分がある場合は税理士資格をもったファイナンシャルプランナーなど、専門家に相談しながら手続きをしてみてはいかがでしょう。